Wacht niet tot 2020 met transitie naar €STR

Op 3 januari 2022 komt na 23 jaar een einde aan de publicatie van EONIA. Vanaf die datum gaat €STR door als enige referentierente voor geldmarkttransacties met een looptijd van 1 dag. Waarom is het verstandig je nu alvast voor te bereiden op de transitie?

Over anderhalf jaar komt er een einde aan de publicatie van EONIA en wordt €STR de enige referentierente voor geldmarktransacties met looptijd van één dag. Dit lijkt ver weg, maar deze maatregel heeft ingrijpende gevolgen voor pensioenfondsen die renteswaps gebruiken. Wij adviseren, in lijn met de ECB[1], daarom om alle contracten zorgvuldig, maar zo snel mogelijk over te zetten.

Onderpand beschermt partijen in een derivatencontract tegen het niet nakomen van toekomstige verplichtingen. De vergoeding die wordt betaald op uitgewisseld onderpand, bepaalt de te gebruiken waarderingscurve van het derivaat. Als cash wordt uitgewisseld als onderpand, vergoeden partijen elkaar de EONIA rente. In deze situatie is de EONIA curve de enige juiste waarderingscurve. Per 3 januari 2022 moeten alle contracten overgezet zijn van EONIA naar €STR. Een deel van de renteswapmarkt gaat echter al eerder over.

De impact in beeld op basis van een voorbeeld

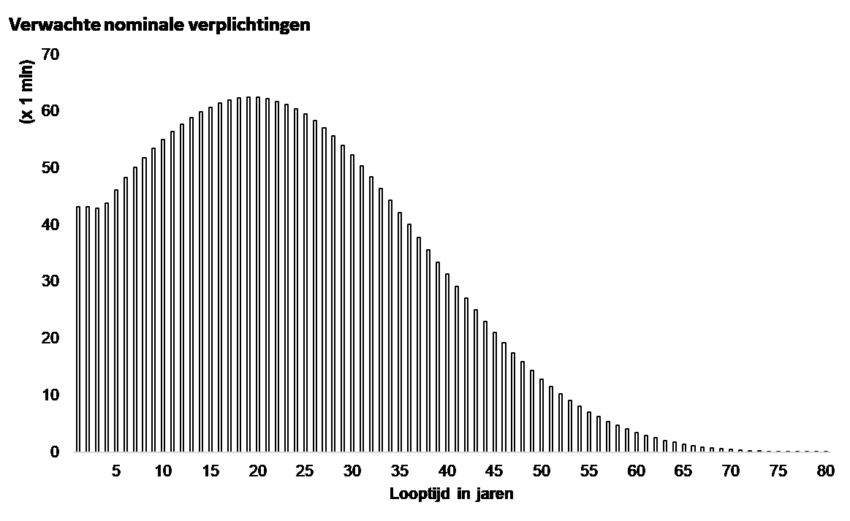

Nederlandse pensioenfondsen hebben, voorzichtig geschat, voor € 350 miljard aan renteswaps afgesloten. De impact is dus groot want vervanging van EONIA voor €STR (zonder opslag) betekent niet alleen een nieuwe waarderingsgrondslag voor deze contracten, maar ook een andere rentegevoeligheid van renteswaps. De impact van deze verandering lichten we toe aan de hand van een gestileerd voorbeeld van een Nederlands pensioenfonds met nominale verplichtingen als in Figuur 1. Het voorbeeld is zo gekozen dat de nominale waarde van de verplichtingen per eind maart € 2,5 miljard bedraagt.

Impact op de waardering

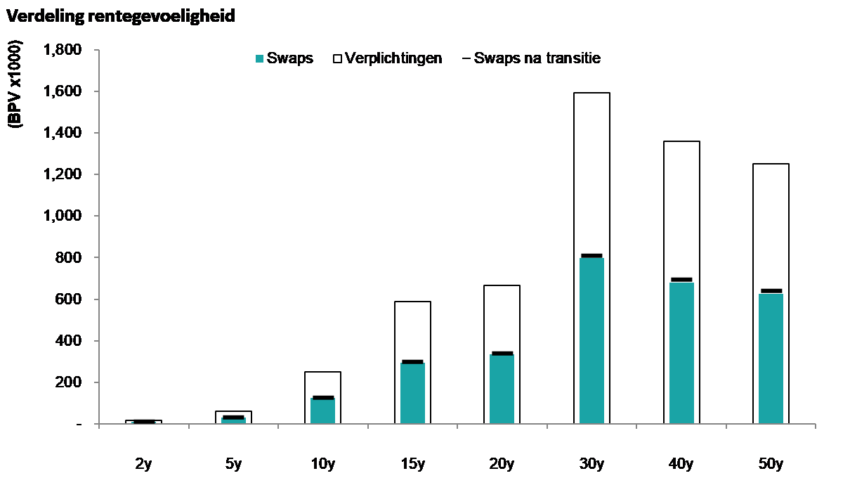

Conform de inschatting van DNB inzake de afdekking van renterisico, is in het voorbeeld gekozen voor een renteafdekking van 50% per looptijd met renteswaps. De portefeuille is eind maart 2019 opgezet. De rentegevoeligheid van de swaps is € 2,9 miljoen per parallelle rentebeweging van 1 basispunt. Door de rentedaling is de marktwaarde van de renteswaps eind maart 2020 ca. € 230,9 miljoen.

Wat is de consequentie van de overgang naar een waardering op basis van €STR voor deze portefeuille? De zogeheten ‘discount BPV’, de waardeverandering van de portefeuille voor een rentebeweging van 1 basispunt in de disconteringscurve, bedraagt € 421.000. Aangezien de disconteringscurve op basis van €STR 8,5 basispunten lager ligt dan de EONIA-curve, is de geschatte impact ca. -8.5 · € -421.000 = € 3,6 miljoen. Dit bedrag zal het pensioenfonds moeten compenseren aan haar tegenpartijen. Dit gaat automatisch bij geclearde renteswaps, maar zal bilateraal geregeld moeten worden bij niet-geclearde derivaten.

Impact op de rentegevoeligheid

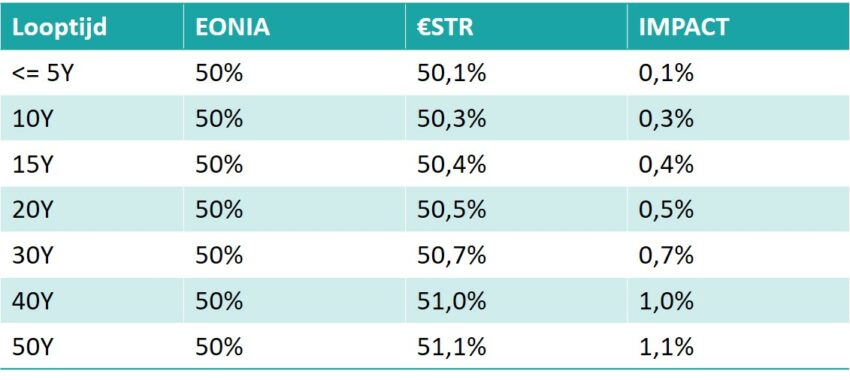

Over de impact van de €STR-transitie op de waardering van renteswaps is vaak geschreven. Een onderbelicht aspect is de impact op de rentegevoeligheid van de renteswaps. In Tabel 2 en Figuur 2 is de impact op de afdekking zichtbaar. Vooral de afdekking naar de langere rentes wordt geraakt. In de Appendix tonen we aan dat (bij benadering) de afdekking in een bepaalde looptijd met 4,25 (de helft van 8,5) basispunten per jaar looptijd verandert.

Afhankelijk van het gekozen rentebeleid en de afdekking van een fonds kan dit betekenen dat de renteafdekking direct na de transitie aangepast moet worden. In ons voorbeeld hebben de swaps een rentegevoeligheid van € 2,9 miljoen per basispunt in de swaprente. Door de overgang naar €STR wordt die gevoeligheid met ongeveer € 46.000 per basispunt vergroot en verandert de afdekking naar 50,8%. Stijgt de rente met 1%, dan verliest het fonds € 4,6 miljoen meer dan strategisch voorzien. Bij hogere afdekkingspercentages is de impact navenant groter.

Ga over op €STR zonder opslag

De hierboven beschreven impact op de waardering en rentegevoeligheid kunnen worden voorkomen door EONIA te vervangen voor €STR + 8,5 basispunten. Echter, door de spread van 8,5 basispunten verwachten wij waarderingsdiscussies. Daarnaast werken bestaande afspraken in Credit Support Annexen inzake negatieve rente op onderpand niet meer.

Daarom adviseren wij om voor alle niet-geclearde derivaten waar EONIA als vergoedingsrente wordt gebruikt op het onderpand, de transitie te maken naar het gebruik van €STR (zonder opslag) als vergoedingsrente. Dit vereist in de eerste plaats een aanpassing van de contractuele afspraken in de ISDA Credit Support Annex (CSA) met de banken – de verwijzing naar EONIA dient te worden vervangen voor €STR. Belangenorganisatie ISDA heeft hiervoor een standaard aanpassingsbrief opgesteld.

In de waardering en het risicomanagement van niet-geclearde posities dient rekening te worden gehouden met de transitie van EONIA naar €STR. Voor CSAs waar alleen euro cash onderpand gestort mag worden, is de impact vergelijkbaar als voor geclearde posities, zoals beschreven in de vorige paragraaf. Dit kan betekenen dat uw renteafdekking aangepast moet worden. Het is belangrijk om dit met uw LDI-manager te bespreken.

Appendix: Impact op de rentegevoeligheid

Footnotes

- Zie aanbeveling 6(c) in “Report by the working group on euro risk-free rates on the impact of the transition from EONIA to the €STR on cash and derivatives products”, augustus 2019.

- Voor het 50-jaars punt betekent dat een verandering van 4.25bps · 50 = 2.125%, d.w.z. dat de afdekking van 50% verandert naar 50% · (1 + 2.125%) ≈ 51.1%.