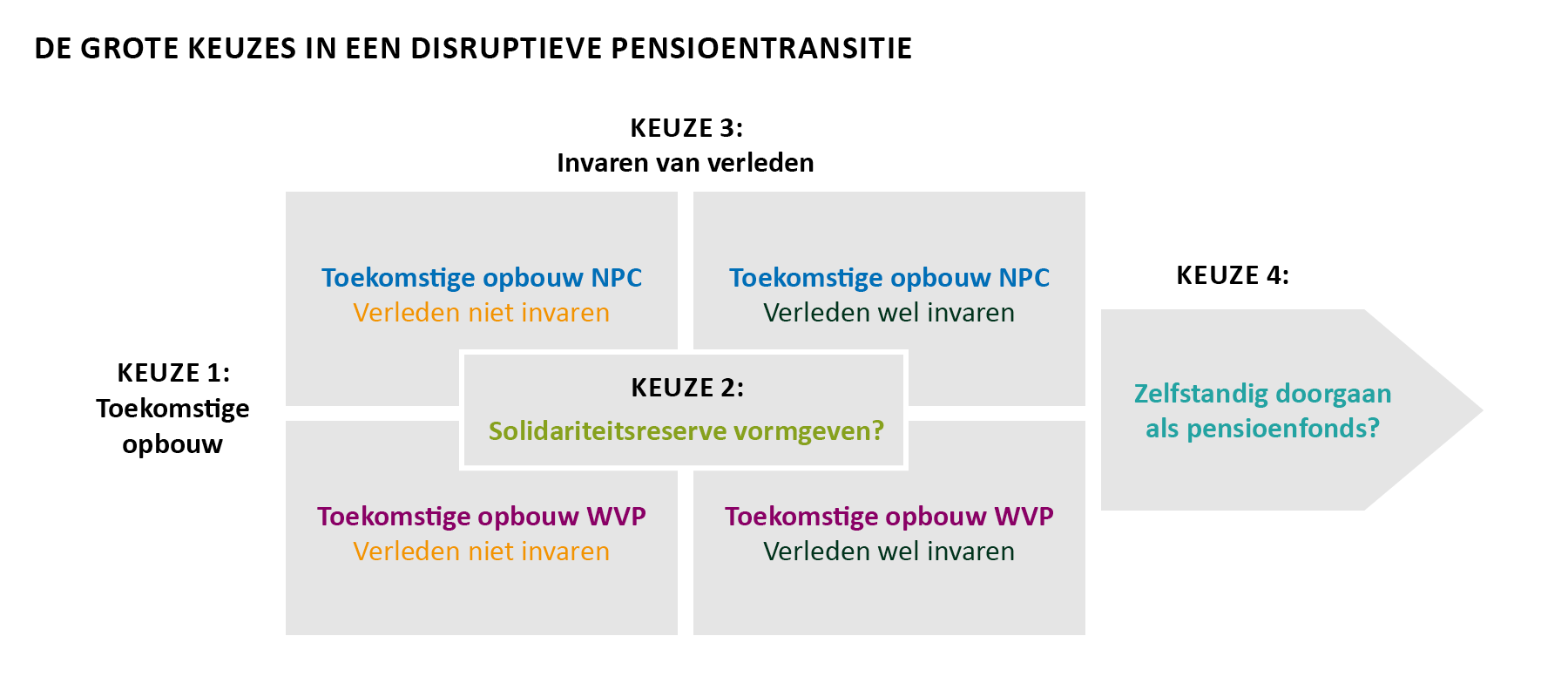

Welke cruciale vragen moet ik beantwoorden in de pensioentransitie?

Er komen vier ingrijpende keuzes op de bestuurstafel te liggen

Het nieuwe pensioenakkoord maakt ruimte voor veel creativiteit. Als pensioenspecialist en balansrisicomanager motiveert dit om de beleggingsstrategie van pensioenfondsen opnieuw onder de loep te nemen. Gek genoeg is dit helemaal niet wat bestuurders en sociale partners initieel bezighoudt. Welke vragen stellen zij zichzelf wel? In dit artikel ga ik in op de vier grote keuzes die voorliggen.

1. Kiest u NPC of WVP?

De echte disruptie van het nieuwe pensioenakkoord is dat toekomstige pensioenopbouw niet meer onder een uitkeringsovereenkomst (DB of CDC) mag plaatsvinden. Dit is het type pensioenregelingen waar een pensioenaanspraak wordt opgebouwd en waarop de welbekende nFTK-spelregels van toepassing zijn. Sociale partners moeten de komende jaren overeenkomen om pensioenen vorm te geven onder een individuele contractvorm waarbij de toezegging bestaat uit een gelijkblijvende pensioenpremie. Er zijn echter wel twee smaken: het nieuwe pensioencontract (NPC) of een pensioenregeling onder de wet verbeterde premieregeling (WVP).

Partijen moeten zich nu al gaan voorbereiden, terwijl we op dit moment nog geen knopen kunnen doorhakken. De toekomstige spelregels zijn immers nog niet helemaal duidelijk, die worden in 2021 pas definitief. Het zal aardig wat leeswerk en advisering vragen alvorens bestuurders en sociale partners weloverwogen kunnen besluiten over de twee pensioencontractvormen. De rekenmodellen van de actuarissen gaan overuren draaien en de uitkomsten zijn mede input voor de onderhandelingen.

Toen ik in 2016 nog werkzaam was als actuaris vond ik het geweldig dit soort sommetjes te maken met onze ALM-modellen. Ik kan u nu alvast een helder inzicht bieden zonder te rekenen: met eenzelfde hoogte van de toegezegde pensioenpremie en een vergelijkbaar beleggingsbeleid zal NPC of WVP niet tot significant andere pensioenresultaten voor deelnemers leiden. Er zijn echter wel allerlei andere verschillen en nuances die een goede raadgever zijn voor de contractkeuze.

Een kwantitatieve of kwalitatieve afweging?

Als de actuariële sommetjes vrijwel gelijk uitpakken, dan gaat het dus veel meer over kwalitatieve aspecten. Belangrijk is dan dat de werkgever- en werknemersvertegenwoordiging de preferenties van de achterban helder krijgt zodat de juiste keuze voor NPC of WVP gemaakt kan worden. Het pensioenfonds speelt in deze keuze een adviserende rol en laat weten of de voorgenomen regeling kan worden uitgevoerd.

Wat maakt dan wel het verschil?

Onder NPC wordt maatwerk beleggingsbeleid voor alle leeftijdscohorten gecreëerd via toedeling van beschermingsrendement en overrendement. De individuele deelnemer krijgt maatwerk rendement toebedeeld vanuit de collectieve pensioenpot, maar krijgt geen keuzes. Zo kan het collectief vermogensbeheer worden behouden en is het niet nodig om individuele rekeningen vorm te geven.

Onder WVP belegt de deelnemer wel via een eigen pensioenrekening op basis van een ‘default lifecycle’. Doorgaans kan er via ‘opting-out’ worden gekozen voor een meer defensieve of offensieve lifecyle, of voor ‘zelf beleggen’. Naast de keuzevrijheid omtrent risicoprofiel kan een deelnemer zo ook kiezen voor bijvoorbeeld meer duurzaam beleggen. Als sociale partners zo’n keuzevrijheid hoog waarderen, dan lijkt WVP meer voor de hand te liggen.

Een ander groot verschil is dat bij NPC het pensioen na de opbouwfase binnen het pensioenfonds blijft. Een gepensioneerde deelnemer krijgt vanuit zijn of haar individuele pensioenvermogen een levenslang ouderdomspensioen uitbetaald. Het pensioen zal variëren met de beleggingsresultaten. Onder WVP moet het pensioenfonds de deelnemer tijdig gaan bevragen of de voorkeur ligt bij een vaste of variabele annuïteit na pensioneren. Het pensioenfonds kan een vaste en/of variabele annuïteit faciliteren voor de uitkeringsfase of kan niets bieden. De deelnemer heeft dus iets te kiezen en krijgt een ‘shoprecht’ indien de gewenste vorm van de annuïteit niet door het eigen pensioenfonds wordt aangeboden. Kortom, bij NPC zal het individuele pensioenvermogen bij pensioneren niet uit het fonds stromen en bij WVP is dit wel mogelijk.

2. Blijven we solidair risico’s delen?

Collectieve pensioenregelingen onderscheiden zich vooral van individuele regelingen op het punt van intergenerationele risicodeling. Een groot aspect van de pensioentransitie is dat we niet meer alle beleggingsrisico’s en langlevenrisico’s tussen de diverse generaties gaan delen. Onder NPC en WVP is het wel mogelijk om nog intergenerationele risicodeling te creëren, al is de omvang van de hiervoor bestemde solidariteitsreserve beperkt tot maximaal 15% van het pensioenvermogen. Uit onderzoek blijkt dat dit leidt tot meer welvaartswinst voor deelnemers, al zijn academici en pensioenexperts verdeeld over de exacte hoogte van die welvaartswinst. Voor bedrijfstakpensioenfondsen helpt het instellen van een solidariteitsreserve ook bij het beschermen van de verplichtstelling.

Een minpunt van de solidariteitsreserve is de belemmering van pensioenmobiliteit. Want hoeveel krijg je mee van de reserve als je het fonds verlaat? Of in welke mate deel je mee als je instroomt? Afnemende pensioenmobiliteit past niet goed in een maatschappij met toenemende arbeidsmobiliteit.

Sociale partners en bestuurders wegen bij de keuze voor een solidariteitsreserve de voordelen van welvaartswinst en verplichtstelling af tegen meer complexiteit en de impact op pensioenmobiliteit. De exacte spelregels voor het financieren en uitdelen van deze reserve volgen met de definitieve wettekst en lagere regelgeving. Interessant om te onderzoeken is of het anticyclisch beleggen van de solidariteitsreserve de welvaartswinst voor deelnemers verder kan verhogen.

3. Invaren of niet?

Het opgebouwde pensioenvermogen bij Nederlandse pensioenfondsen is bijna 1.600 miljard euro. Indien we dit afwikkelen onder de oude overeenkomsten en nFTK-spelregels, dan houden we parallel twee pensioensystemen in stand. Dit is moeilijk uitlegbaar, complex en maakt pensioenuitvoering kostbaar. Daarom is invaren in het nieuw gekozen pensioencontract de standaardroute. Het is echter geen makkelijke weg, omdat het vereist dat we toezeggingen en ambities uit het verleden loslaten en het generatieconflict binnen pensioenfondsen op één moment afrekenen. Deze grote afrekening zal de nodige frictie veroorzaken en er zullen altijd groepen zijn die teleurgesteld zijn. Betrokken partijen worden straks bestempeld als zondebok, ongeacht hoe goed de rekenmethode voor verdeling van de collectieve pensioenpot is onderbouwd.

Het is onze verwachting dat de meeste pensioenfondsen uiteindelijk gaan invaren richting het gekozen contract voor de toekomst. Voor kleine pensioenfondsen is het haast onbetaalbaar om niet in te varen. Toch zijn er ook specifieke groepen – zoals pensioenfondsen met een bijstortingsverplichting of gesloten fondsen met hoge dekkingsgraden – waarbij invaren niet de voorkeursroute is.

Het invaardossier zal geen olifant in de kamer worden. Integendeel, het zal alle kranten gaan halen en het vraagt van bestuurders een uiterste poging tot evenwichtige belangenafweging. Welke keuze maakt uw pensioenfonds?

4. Zelfstandig doorgaan?

DNB heeft ooit de controversiële uitspraak gedaan dat de Nederlandse pensioensector richting 100 pensioenfondsen zal convergeren. Van zo’n 1.000 pensioenfondsen in het verleden zijn we medio 2020 bij zo’n 180 pensioenfondsen aanbeland. Verscherpt toezicht, hogere eisen aan deskundigheid van bestuurders, oplopende pensioenpremies, het belang van schaalgrootte en toenemende uitvoeringskosten zijn allemaal ontwikkelingen die de trend naar steeds minder pensioenfondsen aanjagen. Bij gebrek aan een glazen bol is het moeilijk te stellen hoeveel fondsen nog in ons pensioenlandschap actief zullen zijn na 2026, maar het zijn er vast niet meer dan nu.

De disruptieve pensioentransitie zal veel tijd, resources en kosten vragen met een piek in de jaren 2022-2025. De pensioenregeling, administratie en het vermogensbeheer moeten compleet op de schop. De grote vraag is of de uitvoeringskosten daarna structureel lager uitvallen. Sociale partners en bestuurders zullen zichzelf de vraag moeten stellen wat de toegevoegde waarde voor hun deelnemers is van het hebben van een pensioenfonds met eigen identiteit. Als die vraag ook voor NPC of WVP positief kan worden beantwoord, en de structurele uitvoeringskosten blijven tevens binnen de perken, dan is er alle reden om door te gaan met het pensioenfonds.

Hoe verder?

Ondanks dat 2026 nog ver weg lijkt, is het belangrijk dat pensioenfondsen en sociale partners op tijd beginnen. Zo is het nu al mogelijk om de grote strategische keuzes te gaan verkennen. Een interactieve workshop organiseren en daarbij scenariodenken toepassen op dit vraagstuk blijkt uit mijn ervaring een uitstekend vertrekpunt.